引言

隨著資本市場改革的持續深化,上市公司并購重組已成為推動產業整合、優化資源配置、促進高質量發展的重要引擎。作為我國多層次資本市場體系的重要組成部分,深圳證券交易所(以下簡稱“深交所”)始終致力于為上市公司并購重組活動提供規范、透明、高效的市場環境。深交所結合市場實踐與監管需求,對上市公司并購重組相關政策進行了新一輪的優化與明確,特別是對交易中涉及的資金安排與證明(俗稱“亮資”)環節提出了更為細致的要求。本解讀旨在梳理11月以來深交所發布的相關政策要點,并重點分析其對“亮資”環節的影響,為上市公司及相關中介機構提供參考。

一、 政策核心導向:提升質量與防范風險并重

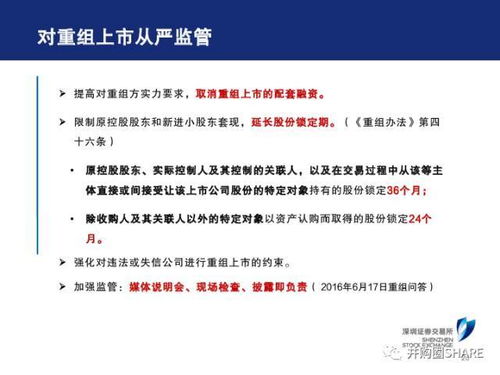

本次政策調整的整體導向清晰,即在繼續鼓勵市場化并購重組、支持上市公司做優做強的進一步強化信息披露與事中事后監管,重點防范“忽悠式”重組、規避監管套利以及因資金安排不實導致的交易風險。政策強調并購重組應服務于實體經濟,聚焦主業,提升上市公司持續經營能力和核心競爭力。

二、 關鍵政策要點解讀

1. 優化審核機制,提升效率與可預期性

深交所進一步明確了分道制審核的適用標準,對符合國家戰略方向、產業政策,且交易規范、信息披露充分的重組項目,提供快速審核通道。加強了審核問詢的針對性和透明度,使市場主體對審核進程和關注要點有更明確的預期。

2. 強化信息披露,特別是資金安排的披露

這是本次政策解讀的重中之重。深交所要求,在重組預案、報告書等文件中,必須詳細披露交易價款的支付方式、資金來源、融資安排、支付期限等。對于涉及大額現金支付的交易,要求披露資金的具體來源(如自有資金、銀行貸款、股權融資等),并論證其可靠性和可行性。這直接關聯到“亮資”環節的要求。

3. 明確“亮資”要求,壓實各方責任

“亮資”并非嚴格的法定術語,但在市場實踐中,通常指交易相關方(尤其是收購方)為證明其具備履約支付能力,而向監管部門、交易對手及市場提供資金證明的行為。新政策背景下,深交所對此環節的關注顯著提升:

- 資金來源穿透核查:要求中介機構對收購資金的最終來源進行穿透式核查,明確資金是否來源于與上市公司、標的資產相關的關聯方,是否涉及杠桿結構化安排,是否存在潛在的利益輸送或損害上市公司利益的情形。嚴防“空手套白狼”和違規融資。

- 證明文件要求具體化:收購方若使用自有資金,需提供近期的財務報告、銀行存款證明等;若涉及銀行融資,需提供銀行的貸款意向書、承諾函或已簽署的貸款協議關鍵條款;若涉及其他融資方式,需披露融資方案的核心要素、進展情況及不確定性風險。證明文件需具備法律效力和可執行性。

- 持續披露義務:要求在整個重組過程中,若資金籌措方案發生重大變化(如主要貸款銀行退出、融資條件變更等),必須及時履行信息披露義務,并重新評估交易可行性。

- 中介機構核查責任:財務顧問、律師等中介機構必須對資金安排的合法合規性、真實性、可行性發表明確核查意見,并承擔相應責任。

4. 加強持續監管與承諾履行監督

政策強調對重組后業績承諾履行情況的持續監管。對于未能完成承諾的,將嚴格按規采取監管措施。也關注并購整合的實際效果,鼓勵上市公司定期披露整合進展。

三、 “亮資”環節的實務影響與應對建議

- 籌劃階段前置:上市公司及收購方應在交易籌劃初期即審慎評估資金實力與融資方案,避免出現方案披露后因資金問題無法落實而導致重組失敗,甚至因信息披露不實被監管問責的風險。

- 證明文件規范化:準備“亮資”材料時,務必確保文件的規范性、完整性與時效性。簡單的“資金證明”已不足以滿足要求,需要形成邏輯嚴密、證據鏈完整的資金來源與安排說明。

- 中介機構早介入:財務顧問、律師應盡早介入資金方案的設計與論證,協助進行資金來源穿透核查,確保方案符合監管要求,并做好詳盡的盡職調查工作底稿。

- 強化風險提示:在披露文件中,對于資金籌措中存在的不確定性(如銀行貸款審批尚未完成),必須進行充分、顯著的風險提示,保障投資者的知情權。

四、 與展望

深交所11月關于并購重組政策的微調與明確,是落實注冊制改革精神、構建常態化退市機制背景下的重要舉措。其核心在于通過強化信息披露(尤其是資金信息)和壓實中介機構責任,來“扶優限劣”,引導市場資源向真正有利于上市公司高質量發展的重組活動集中。對于市場主體而言,“亮資”已從一個實踐環節上升為受到嚴格監管關注的信息披露與合規要點。上市公司及各方參與者必須適應這一變化,以更加審慎、規范、透明的態度對待并購重組中的資金安排,從而保障交易順利推進,切實提升上市公司質量,共同維護資本市場健康穩定發展。

(注:本文基于對公開政策信息的解讀,不構成任何投資或操作建議。具體操作請以最新法規及監管部門的意見為準。)